Es la primera emisión de bonos en pesos del mercado de capitales colombiano, para financiar este tipo de proyectos de infraestructura./ Foto: Cortesía de Odinsa

La constructora colombiana Odinsa,

Es la primera emisión de bonos en pesos del mercado de capitales colombiano, para financiar este tipo de proyectos de infraestructura./ Foto: Cortesía de Odinsa

La constructora colombiana Odinsa, operadora de concesiones del grupo Argos,

anunció el cierre de la emisión de bonos de Concesión Túnel Aburra Oriente, el 6 de septiembre de 2021.

La operación recaudó un total de COP 700 mil millones (USD 183.3 millones) a un plazo de ocho años. Este hecho es de gran relevancia en el mercado de las concesiones de Colombia, dado que es la primera emisión de bonos proyecto en pesos dirigida al mercado local para financiar este tipo de proyectos.

Grupo Bancolombia Capital actuó como coordinador de la oferta, por la cual la agencia calificadora de riesgo crediticio Standard & Poor's otorgó una calificación crediticia AA +.

Los fondos se utilizarán para financiar el proyecto del túnel.

Lee también→ Colombia reforzará sistema de anclaje en el puente Mariano Ospina Pérez

“Esta operación representa un voto de confianza de los inversionistas en un proyecto clave para el desarrollo económico de la región. Ser la primera concesión en Colombia en hacer una emisión con estas características nos reta a continuar administrando este proyecto de manera impecable, tanto operativa, administrativa y financieramente, acercándonos cada vez más a los estándares internacionales de operación y sostenibilidad”, sostuvo Carlos Preciado, gerente de la Concesión Túnel Aburrá Oriente.

Con este tipo de proyectos optimizamos nuestras inversiones actuales, generando recursos que permitan hacer nuevas inversiones con alto valor social, ambiental y económico y el retorno a nuestros inversionistas.

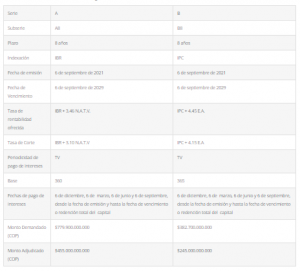

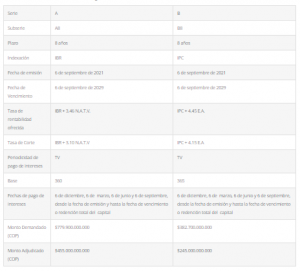

Los detalles de la colocación son los siguientes:

Es la primera emisión de bonos en pesos del mercado de capitales colombiano, para financiar este tipo de proyectos de infraestructura./ Foto: Cortesía de Odinsa

La constructora colombiana Odinsa, operadora de concesiones del grupo Argos, anunció el cierre de la emisión de bonos de Concesión Túnel Aburra Oriente, el 6 de septiembre de 2021.

La operación recaudó un total de COP 700 mil millones (USD 183.3 millones) a un plazo de ocho años. Este hecho es de gran relevancia en el mercado de las concesiones de Colombia, dado que es la primera emisión de bonos proyecto en pesos dirigida al mercado local para financiar este tipo de proyectos.

Grupo Bancolombia Capital actuó como coordinador de la oferta, por la cual la agencia calificadora de riesgo crediticio Standard & Poor's otorgó una calificación crediticia AA +. Los fondos se utilizarán para financiar el proyecto del túnel.

Lee también→ Colombia reforzará sistema de anclaje en el puente Mariano Ospina Pérez

Es la primera emisión de bonos en pesos del mercado de capitales colombiano, para financiar este tipo de proyectos de infraestructura./ Foto: Cortesía de Odinsa

La constructora colombiana Odinsa, operadora de concesiones del grupo Argos, anunció el cierre de la emisión de bonos de Concesión Túnel Aburra Oriente, el 6 de septiembre de 2021.

La operación recaudó un total de COP 700 mil millones (USD 183.3 millones) a un plazo de ocho años. Este hecho es de gran relevancia en el mercado de las concesiones de Colombia, dado que es la primera emisión de bonos proyecto en pesos dirigida al mercado local para financiar este tipo de proyectos.

Grupo Bancolombia Capital actuó como coordinador de la oferta, por la cual la agencia calificadora de riesgo crediticio Standard & Poor's otorgó una calificación crediticia AA +. Los fondos se utilizarán para financiar el proyecto del túnel.

Lee también→ Colombia reforzará sistema de anclaje en el puente Mariano Ospina Pérez

Últimos Eventos

Últimos Eventos Publicidad / Media Information

Publicidad / Media Information Ediciones Digitales

Ediciones Digitales Contáctenos

Contáctenos